消費税8%と10%が混在する場合の販売後の対応法

消費税8%売上と10%売上が混在する場合には、販売時にしっかりと8%売上と10%売上の処理を分けることが大切になってきます。シンプルな例をあげました。消費税免税事業者(※1)の方も、領収書やレジ周りについて、ぜひ参考にしてくださいね!

※1 個人事業主の場合、2年前の1年間の消費税がかかる取引の合計額が1000万円以下である方は消費税の免税事業者です。課税選択、相続特例などの例外もありますが、ここでは省略します。

たとえば観光農園の入園料は消費税率10%です。

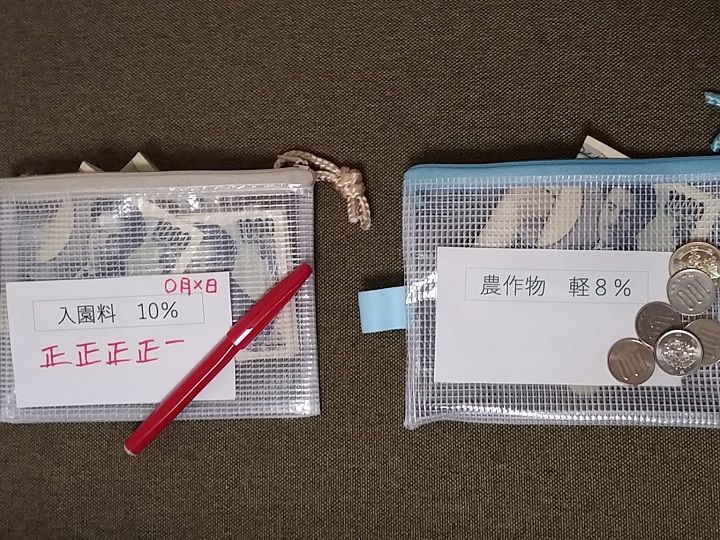

レジを導入していない観光農園の運営者は、その日の来場者数を単価ごとにカウントし、受け取った入園料は「入園料売上」専用の売上金入れに分けておきます。カウント数と入園料の各単価を掛け算すれば売上額が算出できるようにしておきます。

来場者が農業体験を楽しんだ後、お土産に購入する農作物の消費税率は8%です。「農作物販売売上」専用の売上金入れに分けておきます。

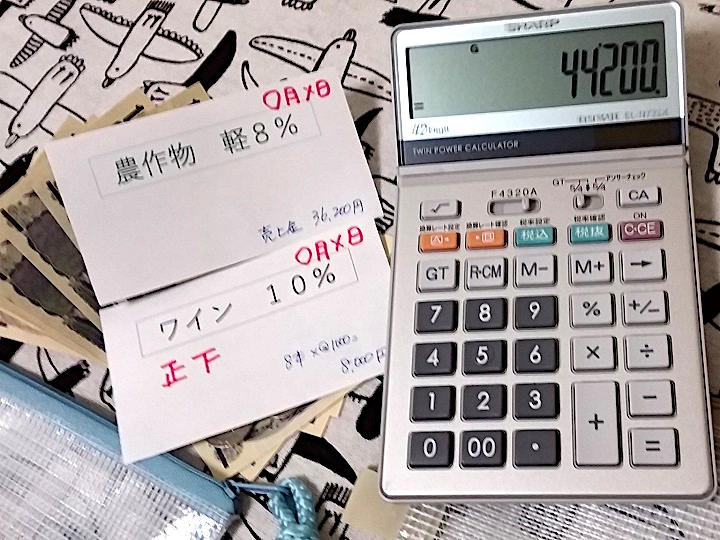

一日が終わったら、2つの売上金をそれぞれ集計し、それぞれを記録しておきます。記録媒体は大学ノートのようなものでもOK。会計ソフトを導入されている方は、入園料売上(10%)と農作物販売売上(軽8%)とに分けて入力します。

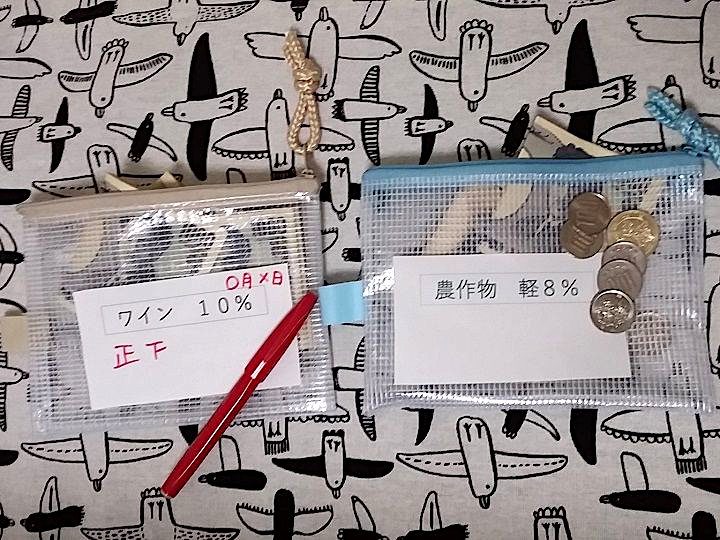

他にも、農作物(8%)とワイン(10%)を販売している場合も、消費税率が異なるため、同様に分けます。

軽減税率対策レジを導入していない場合には、農作物か酒類か、どちらかの売上金額をカウントしておけば大丈夫です! カウントしていない方の売上は、差額から求めましょう。

お客様から領収書を求められた場合には、8%販売と10%販売の金額を記載します。

どうしても8%売上と10%売上のカウントが難しい場合には、簡易な方法もあります(損するのでここでは省きますが……)。少しずつ、頑張りましょう!

シーン別! レジ・領収書の対応

免税事業者の方は消費税申告書の作成義務がありません。そのため、消費税申告の計算のために売上の税率別集計をすることはまだ必須ではありませんので、安心してくださいね。

ですが、すべての事業者さんはお客様から領収書発行の要望があった際にきちんと対応することが大切です。食料品8%に関する領収書には、「軽減税率対象」と記載することとなっています。ですが、2023年9月までは、「軽減税率対象」と書き忘れてもお客様がメモしておけばOKになっています。あまり神経質にならなくても大丈夫です!

マルシェ

普段の農園から出張し、イベント出店されることもあると思います。

普段使い慣れたレジがない場合にはどのようにしたらよいのでしょう。

農作物のみの販売ならばすべて8%売上です。たとえば、「現金の増加額」と「キャッシュレス販売の売上額」の合計が、「理論上の売上額」と一致しているか確認すればOKです!

「現金の増加額」の具体的な把握方法は、朝、開店前の釣り銭額をカウントしておき、閉店後の現金有高をカウントして差額を出すなどが挙げられます。このとき、売上金から経費支払いの出金をすると分からなくなりますのでご注意くださいね。

「キャッシュレス販売の売上額」の把握方法は、キャッシュレス決済業者により通知方法がさまざまなので一概にいえませんが、後日、入金される銀行口座を確認してください。売上計上もれにご注意くださいね。

「理論上の売上額」の把握方法としては、トラックに積んだ商品の数または開店前の商品の数と、閉店後に残った商品の数の差から差額を算出するのが一般的です。販売数量に各単価を乗じて理論上の売上額を記録します。

マルシェでのキャッシュレス販売をする際には、出店側の決済用端末(スマホやタブレット型端末など)の充電設備をはじめ、インターネット環境について出発前に再確認してくださいね! 屋外の場合、急な悪天候にも備えましょう。

マルシェでアルコール類の販売も行う場合には、その販売数をメモするようにしてください。農作物の販売とアルコール販売では、消費税率が異なるからです。

直売所でのレジ対応

直売所にてタブレット型などの決済端末を利用する場合には、防犯の観点から閉店後は決済端末を持ち帰るか戸締まりを強化しましょう。端末自体も大切ですが、端末に格納されている情報はもっと大切です。

観光農園

観光農園でも、先述のように入園料売上(10%)と、農作物販売売上(8%)を分けておくことが必要になります。

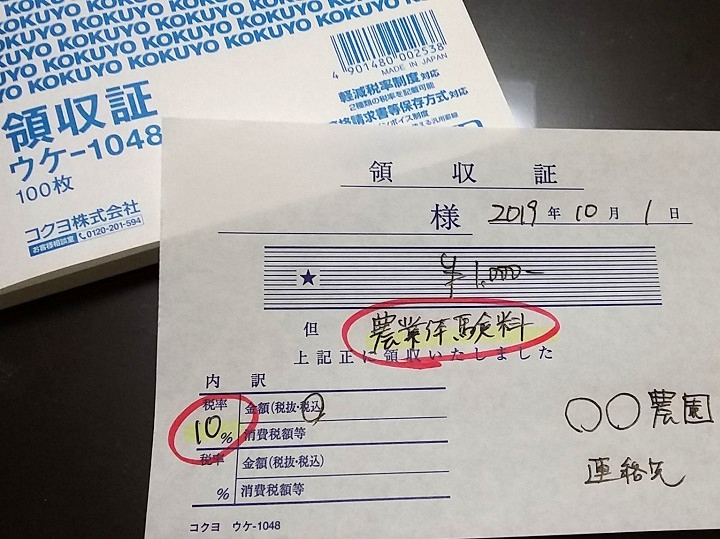

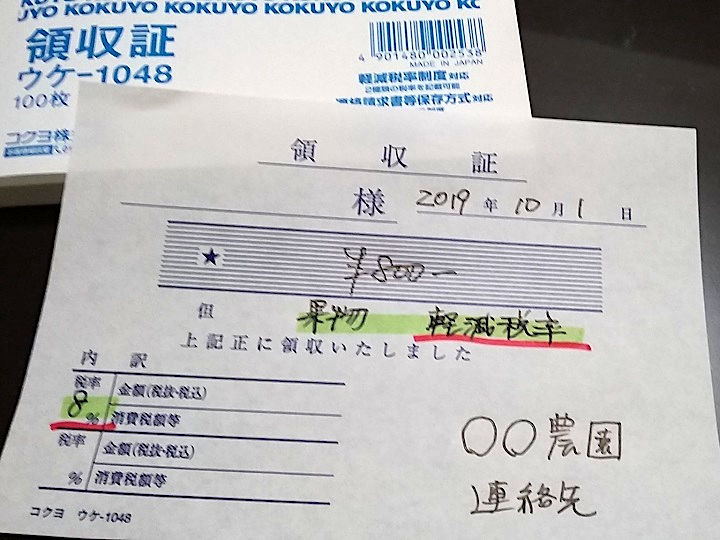

農園の入り口では、あらかじめ領収書を準備しておきましょう。 市販の領収書に社判などの押印で充分に対応できます。領収書には農業体験料、もぎ取り体験料、入園料、など取引内容が分かりやすい記載をしておきます。消費税率10%の記載もしておきます。

お土産販売の準備として、キャッシュレス決済対応もおすすめです。観光客は手持ちの資金が減ることに躊躇(ちゅうちょ)しがちだからです。販売金額が多額になることが多い観光農園は、キャッシュレス決済を導入すればお客様の手持ち資金を減らさずに販売することができます。

もしクレジットカード等で支払いができ、かつ発送依頼できるのであれば、お客様はお土産用にたくさん購入してくれるかもしれません。発送準備もあわせて準備しておくと良いでしょう。

お客様に依頼された場合に渡す、農作物販売(軽減税率8%)の領収書を準備しておきます。こちらも市販の領収書で対応できます。軽減税率対象であること、農作物の販売であることを明記しておきます。当日は日付と金額を記載すれば済むようにしておきましょう。

インターネット販売

インターネット販売は、クレジットカード決済と相性が良いですよね。

直売所や観光農園で購入する場合、「自宅用」であることが多いですが、インターネット販売の場合には季節のお取り寄せ品など「贈答用」であることが多いです。

贈答用の商品を購入した方は、その後接待用、飲食店の材料仕入れなど経費計上する場合が多いため、領収書または請求書を用意しましょう。領収書または請求書に、消費税率の記載・軽減税率対象の記載箇所がない場合にはその旨を追記します。

贈答品は、商品の送り先と請求先が異なる場合があります。領収書や請求書を商品に同梱せず、メールで領収書を代用することもあります。その場合も、消費税率及び軽減税率対象が分かるように追加記載してください。

農家のキャッシュレス対応

キャッシュレス導入済の場合

既にクレジットカード決済や○○ペイなどのキャッシュレス決済対応をされている方は、ぜひとも「キャッシュレス・消費者還元事業の加盟店」に登録しましょう。

2019年10月1日から2020年6月末日までの実施期間限定(加盟店登録申請は2020年4月末日まで)ですが、クレジットカード決済手数料のうち最大で1%ほど国からの補助があります。同様に期間限定ですが、加盟店を利用するお客様はポイント還元(最大5%)を受けることができます。農家さんのメリットとして、決済手数料の補助を受けられるほか、ウェブ上や店頭に「キャッシュレス・消費者還元事業の加盟店」のステッカーを掲げることができます。

経済産業省による事業の告知(出典:キャッシュレス・消費者還元事業)

実際の登録手続きは、契約しているメインのキャッシュレス決済事業者(クレジットカードや○○ペイなどの会社)へ連絡をし、加盟店IDの代理取得を依頼します。その後、複数の決済事業者を利用している場合はメイン以外ののキャッシュレス決済事業者へ連絡を行う、という手順を踏みます。

キャッシュレス決済導入の注意点

キャッシュレス決済に対応されていない農家さんの中には、導入コストがキャンペーン対象となり、自己負担ゼロで導入できるケースもあるので、検討中の方もいらっしゃるかもしれません。

※2 既に軽減税率対策補助金を受けている場合には適用がありません。他にも、適用には条件があります。

ただ、決済手数料は農家さんの負担が生じますし、システム利用料等ランニングコストの多くは今は無料ですが、いつまでも無料とは限りません。

2020年4月末日までの加盟店登録申請であれば、決済端末等は「キャッシュレス・消費者還元事業」の無料貸与の可能性がありますが、支援事業期間が終わる2020年6月末日後のランニングコストに注視していきましょう。

キャッシュレス決済は、売上の把握方法が決済事業者によって統一されておらず、現金の場合と比較し事務負担が未知数であり、入金までに日にちがかかる場合には資金繰りの問題も発生します。

これらは帳簿をしっかりとつければ徐々に解決できることと思います。

また、情報管理にも十分に気を配らなければなりません。

新たにキャッシュレス決済を導入する場合にはしっかりとレジ周りの動線の確保や従業員の方への周知を含め、かけるべきコストはしっかりかける。流行に飛びつかず、様子を見てから導入を検討するなど、冷静な経営判断をしましょう。

支援制度の適用除外についても確認しておきましょう。

また、キャッシュレス決済は、なんらかの障害が生じた場合に販売ができなくなってしまう懸念がありますので、現金取引と併用しましょう。

導入の際に必要なもの

条件が一致し、個人事業主の方がキャッシュレス決済導入支援を申し込む場合には、直近の確定申告書の控え(税務署の受領印があるもの)、e-Taxを利用された方はメール詳細も必要になります。導入支援を申し込まれる方はお手元にご用意ください。個人事業主だけでなく、法人も要件を満たせばキャッシュレス決済導入支援を受けられます。

いかがでしたか? 個々の事情により上記のほかにも販売処理や決済方法にはさまざまな方法があります。本記事が参考になれば幸いです。