個人の所得にかかる税と法人の所得にかかる税はどう違うのか

個人事業主にかかる所得税と法人にかかる法人税では実質的な税負担が異なります。その差異を利用して節税が可能です。今回は赤文字の税金について詳しく説明しますが、農業を行う上でかかるその他の税金や保険は下記の表でご確認ください。

個人事業主と法人の税金・保険の違い

個人事業の所得に対する所得税等の課税の仕組みと、農業法人の所得に対する法人税等の課税の仕組みはどのように異なるのでしょうか。なお、所得とは、簡単に説明すると「収入-必要経費」のことで、正確には決算書上の税引前当期純利益に税金計算上の調整を加えた利益となります。

まず、個人事業主の所得税・住民税の税率は、合わせて税率は約15%から約55%となります。所得税は7段階の累進課税ですが、住民税は標準税率が地方税法で決められています。(※条例によって住民税の税率を変更している地方公共団体もあります。)

◆個人事業主の税率

| 年間所得金額 | 所得税 | 住民税 | 事業税 | 合計税率 |

|---|---|---|---|---|

| 195万円以下 | 5% | 10% | - | 15% |

| 195万円超~290万円以下 | 10% | 10% | - | 20% |

| 290万円超~330万円以下 | 10% | 10% | 5% | 25% |

| 330万円超~695万円以下 | 20% | 10% | 5% | 35% |

| 695万円超~900万円以下 | 23% | 10% | 5% | 38% |

| 900万円超~1,800万円以下 | 33% | 10% | 5% | 48% |

| 1,800万円超 | 40% | 10% | 5% | 55% |

次に、法人の法人税等の税率は、中小企業については、25.89%(400万円以下の所得)、27.57%(400万円超800万円以下の所得)、33.58%(800万円超の所得)となります。これらは法人税、地方法人税、事業税、地方法人特別税、都道府県民税、市町村民税の合計です。

◆法人の税率

| 年間所得金額 | 法人税 | 住民税 | 事業税 | 合計税率 | ||

|---|---|---|---|---|---|---|

| 都道府県民税法人税割 | 市町村民税法人税割 | 地方法人税 | ||||

| 400万円以下 | 19.00% | 0.19% | 1.14% | 1.96% | 4.86% | 25.89% |

| 400万円超~800万円以下 | 19.00% | 0.19% | 1.14% | 1.96% | 7.30% | 27.57% |

| 800万円超 | 23.20% | 0.23% | 1.39% | 2.39% | 9.59% | 33.58% |

このように、構造の違いから負担する税金の額に差異が生じます。一般的に、所得金額が小さいうちは個人事業主の方が、所得金額が一定以上多くなれば法人の方が、税率が低く有利となります。

法人化による税制面のメリットとは

法人化による給与所得控除の効果

個人事業主の場合は、売上高や補助金収入などの収入金額から、必要経費を差し引くことで農業所得が算定されます。法人については、収入金額から必要経費、経営者である農業者への役員報酬を差し引いた金額が課税対象所得となります。

仮に農業からの利益と同額の役員報酬を支払っていた場合、法人の利益はゼロとなり、均等割を除いて法人税等は課税されないことになります。役員報酬に対して給与としての所得税が課税されますが、給与所得に対して給与所得控除が差し引かれるため、所得として扱われる金額が少なくなります。つまり、農業の収入金額から実際にかかった必要経費だけではなく、給与所得控除という概算経費も差し引くことができます。

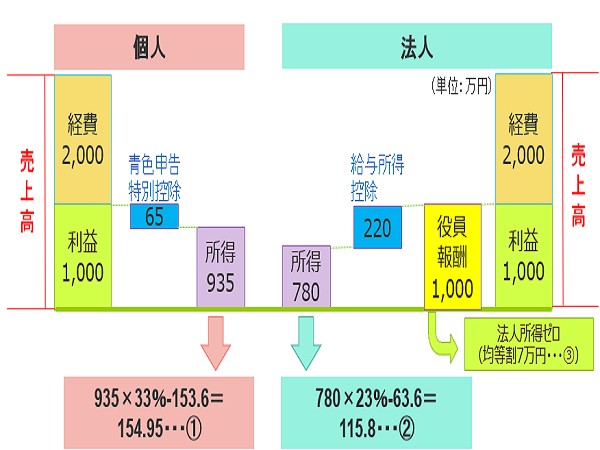

所得税の課税の仕組みと法人税の課税の仕組みを違いによる税負担差異

図の例ですと、個人事業主では、利益1,000万円から青色申告特別控除65万円を差し引いた935万円に対して約155万円の所得税が課税されます。

法人の場合は、役員報酬1,000万円を支給した場合、法人所得は0円となり法人税がかかりません。そして、給与所得控除が220万円を差し引くことができるため、役員報酬にかかる所得税上の所得が780万円となり、約116万円の所得税が課税されます。よって、所得税と法人税だけで比較した場合、法人は約39万円の税負担が少なくなります。

※法人については、県民税・市民税等も所得0円となり、均等割7万円の課税だけとなります(地方自治体の税制、資本金の額等により7万円を超えるケースもあります)。

法人化による所得配分効果

その他の法人化のメリットとして、所得の配分により事業主個人に所得が集中しなくなることがあげられます。また、生計を同一にする親族・配偶者間での給与等の取引についても、費用を計上することができ、役員や従事者に対する退職金は損金として処理ができます。

今回は個人事業と法人で異なる税金の仕組みや、法人化による税制面のメリットについて解説しました。法人化した場合は原則として、役員、従業員の社会保険料法人負担額(社会保険税)が発生します。個人事業主では、社会保険に強制加入となる法定16業種以外として、事業として社会保険に加入しなかったケース(従業員が居住地要件により個人負担で社会保険に加入)でも、法人では社会保険が強制加入です。それに伴って会社負担額が増える部分もありますが、所得の大きさによっては税額が大きく変わることもありますので、自分の経営状況をよく考えて法人化を検討してみてはいかがでしょうか。

【さらに詳しく知りたい方にオススメ!】

農業経営に役立つコンテンツ!

詳しくはこちらをご覧下さい。⇒スグスク

【明日を拓く農業経営】シリーズはコチラ!