【農家の確定申告】減価償却の落とし穴

公開日:

最終更新日:

青色申告をする際に必要な決算書。収入と経費を整理して記入するため、お金の流れが見える化でき、経営計画を立てる上で役立ちます。青色申告を事務作業で終わらせないために、税理士である筆者が決算書の書き方を解説する3回目は減価償却について。期間損益配分の考え方を把握し、無計画な設備投資で資金繰りを圧迫することがないよう、気を付けるポイントをお伝えします。

青色申告決算書の書き方

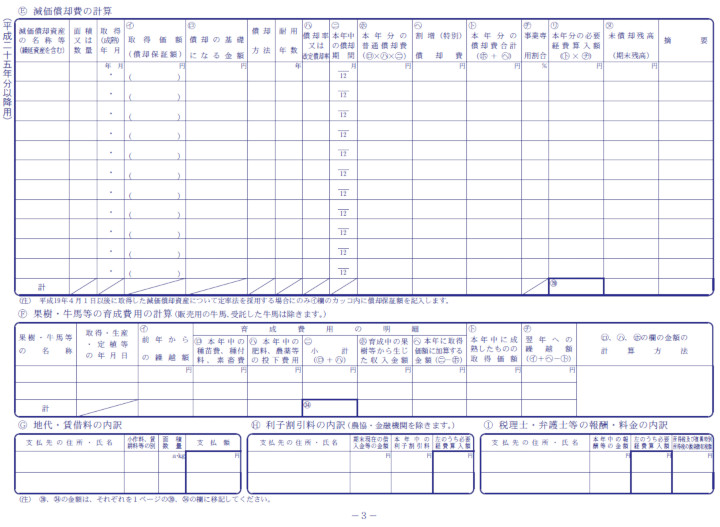

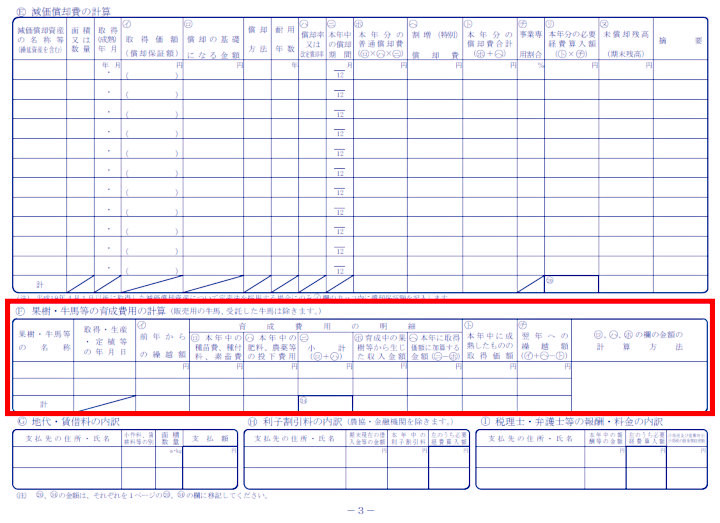

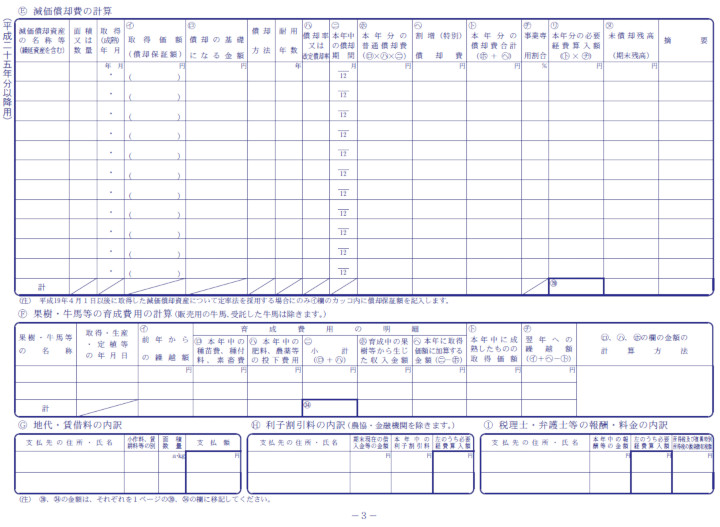

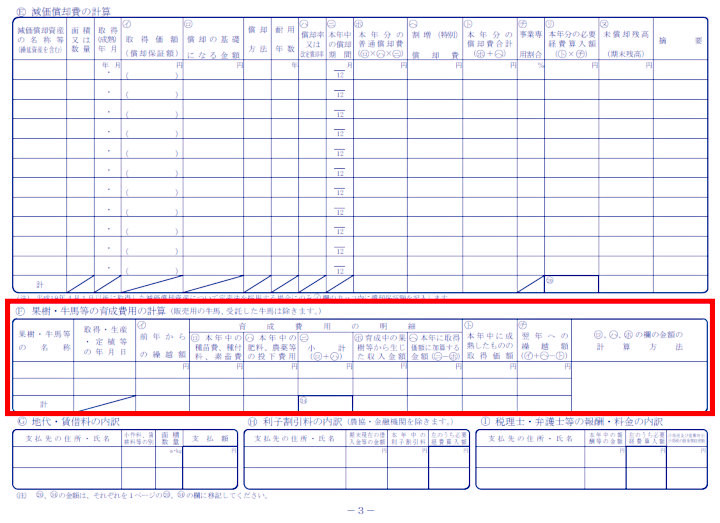

決算書は全部で4ページあり、3ページ目は主に減価償却費を記入します。

3ページ目に記載する内容

E. 減価償却費の計算

F. 果樹・牛馬等の育成費用の計算

G. 地代・賃借料の内訳

H. 利子割引料の内訳

I. 税理士・弁護士等の報酬・料金の内訳

青色申告決算書(3ページ目)

なかでも、特に相談をいただくポイントについて解説します!

E. 減価償却費の計算

減価償却とは?

農家

農家

税理士さん、そもそも減価償却の意味が分かりません(泣)

税理士

税理士

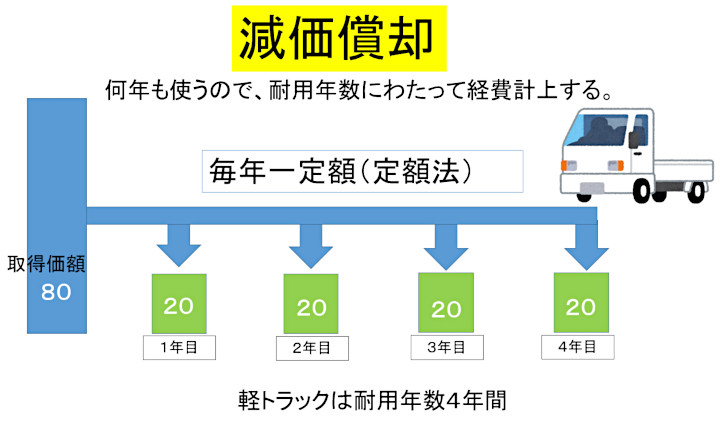

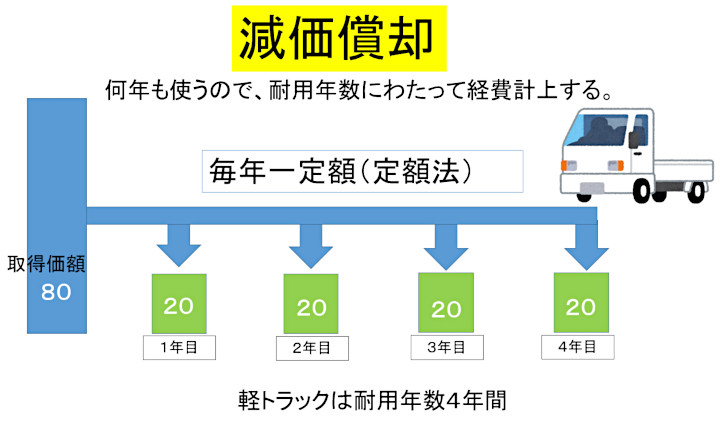

農業では、農機具や倉庫など何年も利用するものがあって、時の経過によりその価値が減っていくものがありますよね。これを「減価償却資産」といいます。減価償却資産は、購入した段階で全額を経費計上するのではなく、資産を使用できる期間(税務上定められた耐用年数)で分割しながら計上することになります。このことを減価償却というんですよ。

減価償却費には月数按分(あんぶん)があります

農家

農家

税理士

税理士

例えば、農作物や農機具を収納するための倉庫、トラクターや農機具も対象になります。

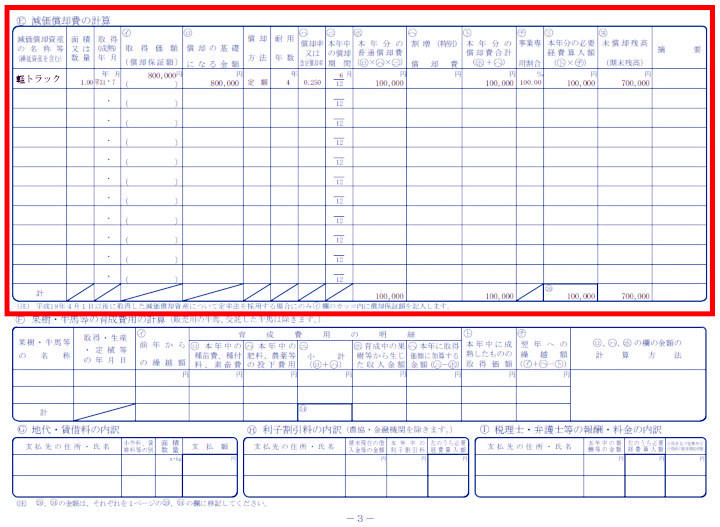

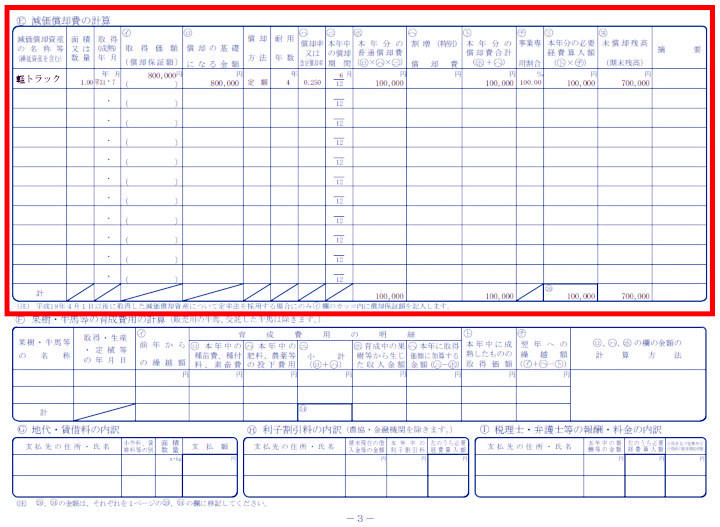

ここからは、赤枠部分の書き方について、よく質問されるポイントを解説しますね!

まず、個人の場合は法人とは異なり、減価償却は強制です。忘れずに経費に計上しましょう。

減価償却資産の取得価額(※1)が10万円未満の場合、取得した時に全額経費に記入してOKです。その場合、減価償却費ではなく決算書1ページ目にある「経費」の項目に記入して下さい。パソコンの会計ソフトですと、一度登録すれば自動計算してくれます。最初にきちんと登録することが大切ですよ! 具体的に数字を使って解説します。

※1 手数料など取得のためにかかった費用も含めた購入金額。

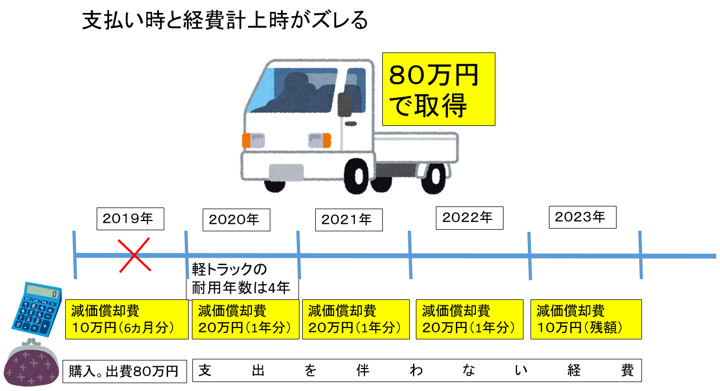

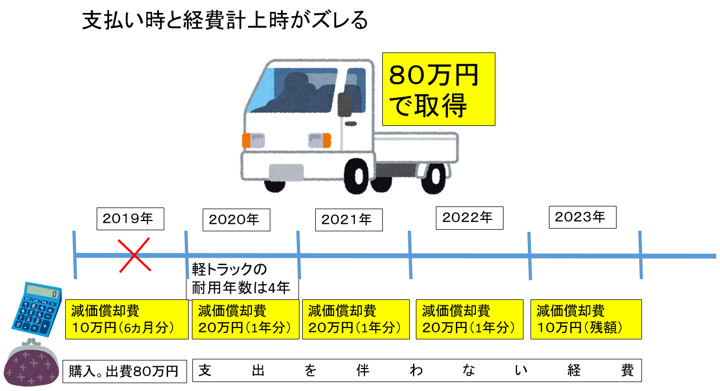

減価償却の事例~軽トラック~

農家

農家

今年の7月に、農作物を運ぶために80万円の軽トラックを購入しました。この場合、どのように記入していけばよいのでしょう?

税理士

税理士

国税庁のホームページで

耐用年数表を見ると、軽自動車の耐用年数は4年。個人事業主は「定額法(※2)」で計算することが原則です。今年7月から利用されて、半年間使っているので……。今年は半年分の10万円を減価償却費として、必要経費へ計上します。来年以降は20万円ずつ必要経費計上して下さい。

※2 毎年同一額を減価償却していく方法。

農家

農家

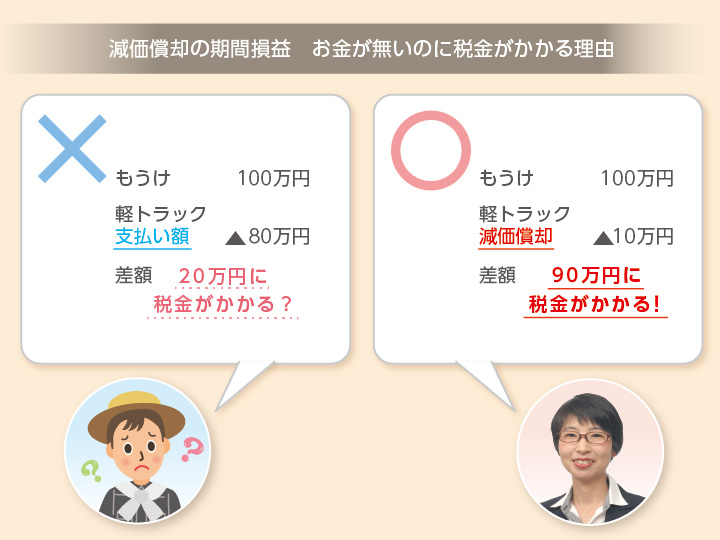

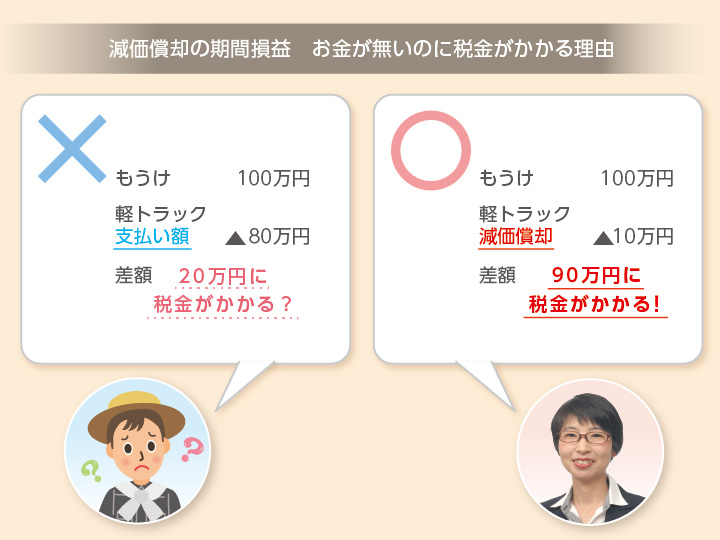

80万円のお金がなくなったのに、今年の減価償却費は10万円。差額の70万円は今年の経費にならないので税金がかかるということなのですね……。

税理士

税理士

減価償却はコストの平準化になるため、毎年の利益変動が少なくなります。個人の税金は、利益が高いほど税率が上がるので、利益の平準化は損ではありませんよ。

農家

農家

理屈ではそうかもしれませんが、支払ったのに経費にならないように思えてしまいます。

税理士

税理士

来年以降は出費がなくても必要経費計上があるので、80万円は5年後にはすべて経費計上が終わります。損でもトクでもないのです。出費と経費計上に時期のズレがあると認識をしておくことが大切ですね。預金残高がなくても、納税は発生するのです。

ちなみに、利用期間を算出して月割りで経費計上しますので、年末に慌てて購入しても節税になりません。必要なものを必要な時に購入してくださいね。

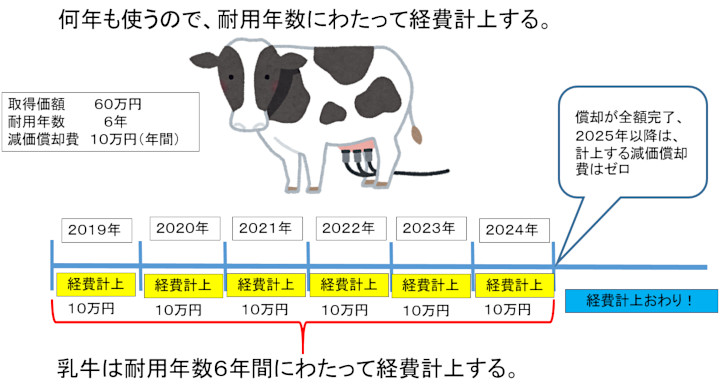

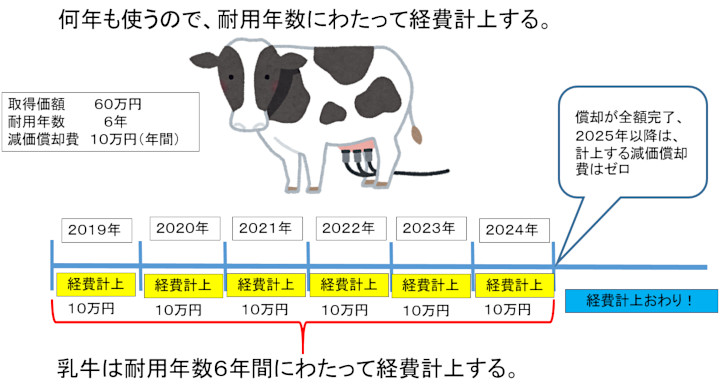

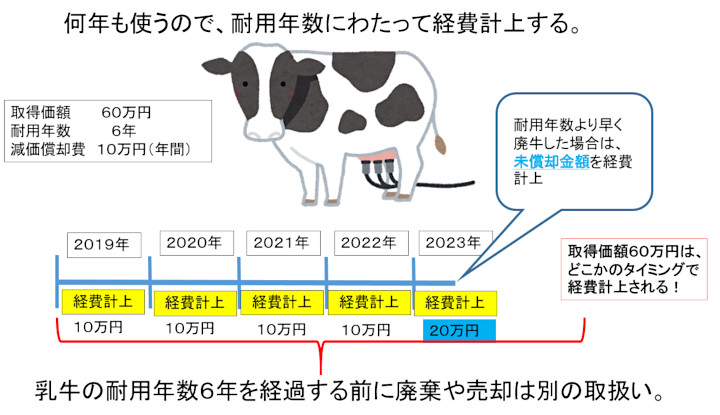

減価償却の事例~乳牛~

農家

農家

牛や馬、豚などはどうなるんだろう? 耐用年数表によると「生物」に分類されていますね。何を減価償却するのですか?

税理士

税理士

例えば乳牛は、6年間かけて減価償却します。税金計算上は、6年間はその乳牛から生み出される牛乳を販売できる、という考え方に基づいているのでしょう。

農家

農家

寿命はそれぞれだから、7年目以降も乳牛を利用していた場合はどうなるのですか?

税理士

税理士

7年目以降は、減価償却が終わっているため、経費計上がなくなりますよ。

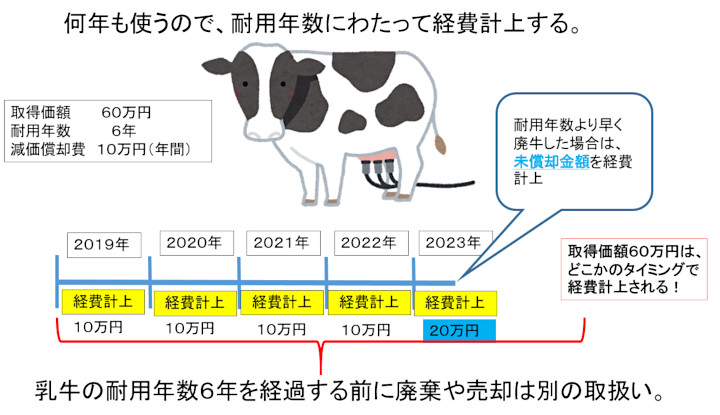

農家

農家

税理士

税理士

廃牛にした場合は、まだ経費に計上していない未償却の金額を、廃牛にした年に経費計上します。どのタイミングで経費になるか、という違いです。これは、乳牛に限らず、農機具を耐用年数後も引き続き利用した場合や耐用年数前に廃棄した場合も同じ取り扱いです。

減価償却にはさまざまな特例があります。例を挙げますと、青色申告者であれば、減価償却資産の取得価額が30万円未満であれば、取得時に全額を必要経費にできます。

中古資産を購入した場合には、耐用年数の特例の適用があります。

F. 果樹・牛馬等の育成費用の計算

「F 果樹、牛馬等の育成費用の計算」とあります。こちらも支出時と経費計上時にズレが生じる項目です。

例えば乳牛の場合、牛を購入して搾乳できるようになるまでにかかった費用は、Fの育成費用として計上していきます。ナシやリンゴのような果樹も同様の考え方で、果実を生産できるようになるまでにかかった金額を育成費用として計上していきます。

成熟した時点で、累積した育成費合計額をそれぞれ「乳牛」や「なし樹」として減価償却資産へ振り替えます。

G. 地代・賃借料の内訳

小作料や地代、機械のレンタル料はこちらに記載します。

H. 利子割引料の内訳

借入金の残高と利息額を記載します。農協・銀行等からの借入金については記載しなくて構いません。

I. 税理士・弁護士等の報酬・料金の内訳

報酬額の他、源泉所得税についても記載してください。

決算書の締めくくりとなる4回目は、借入金と資金管理を解説します。

確定申告特集に戻る